個人住民税の定額減税【令和6年度課税にて適用】

賃金上昇が、物価高に追いついていない国民への負担を緩和するため、デフレ脱却の一時的な措置として、令和6年度個人住民税の定額減税が実施されます。

以下にご案内させていただく内容につきましては、現在公表されているものに限ります。国から新たな情報が発表された際は、随時更新いたします。

定額減税額(特別控除額)

納税者本人の特別控除の額は、次の金額の合計額です。ただし、その合計額が個人住民税の所得割を超える場合は、所得割の額を限度とします。 ※申請等のお手続きは不要です。

- 納税者本人・・・1万円

- 控除対象配偶者または扶養親族(国外居住者を除く)・・・1人につき1万円

(注)納税者本人の合計所得金額が1,805万円以下の場合に限ります。

所得税の定額減税(対象者1名につき3万円)につきましては、定額減税 特設サイト(外部リンク)をご覧ください。

(↑上記バナーからもアクセスできます)

特別控除の実施方法

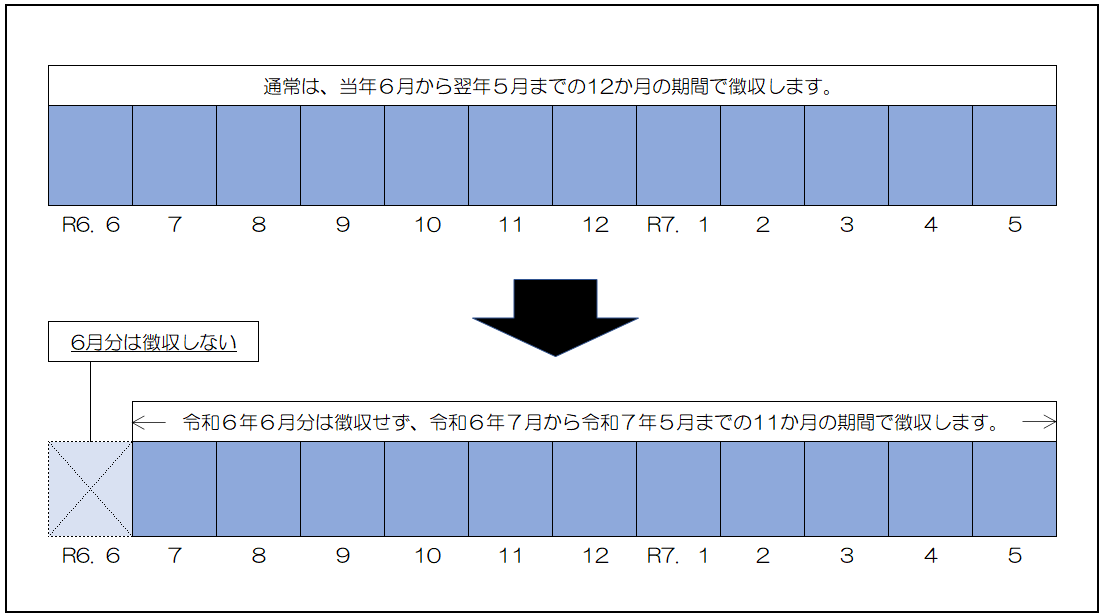

(1) 給与所得にかかる特別徴収(給与天引き)の場合

令和6年6月分の給与天引きを行わず、特別控除後の税額を11分割し、令和6年7月分~令和7年5月分で給与天引きを行います。

(注)特別控除後に所得割額が0円(均等割額5,300円のみ)となった場合は、令和6年7月分の給与天引きにて一括徴収を行います。

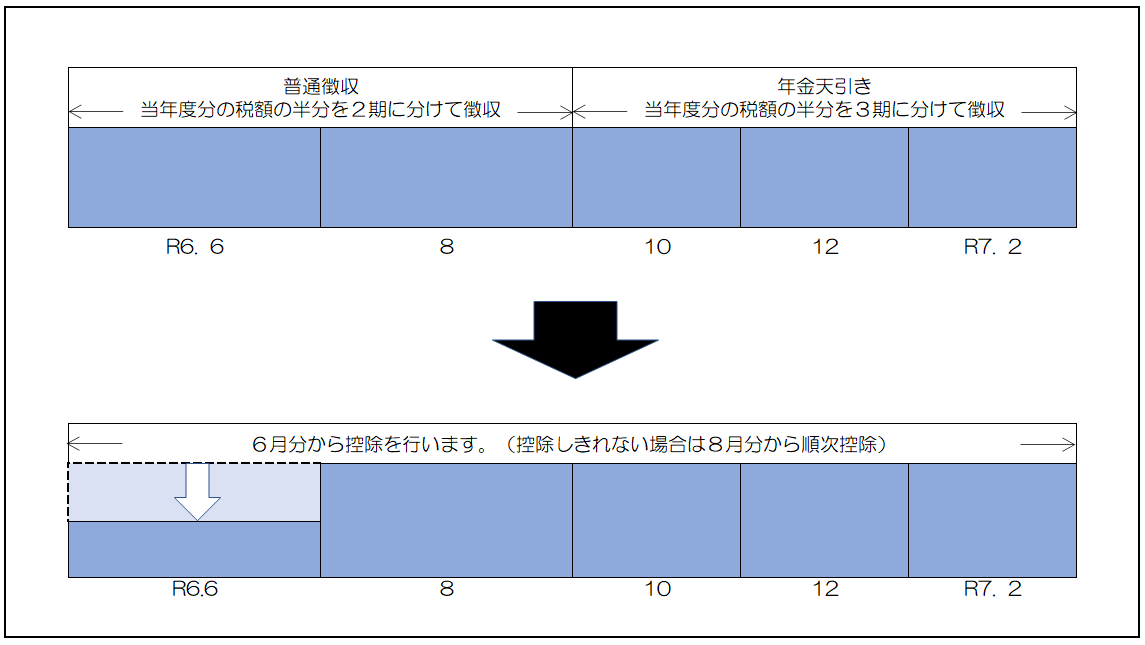

(2) 公的年金等の雑所得にかかる特別徴収(年金天引き)の場合

(年金天引き開始(初年度)の方)

令和6年度から年金天引きが開始される方は、第1期分(令和6年6月)から特別控除を行い、控除しきれない場合は8月分から順次控除を行います。

※ 年金天引きにつきましては、こちらをご覧ください。

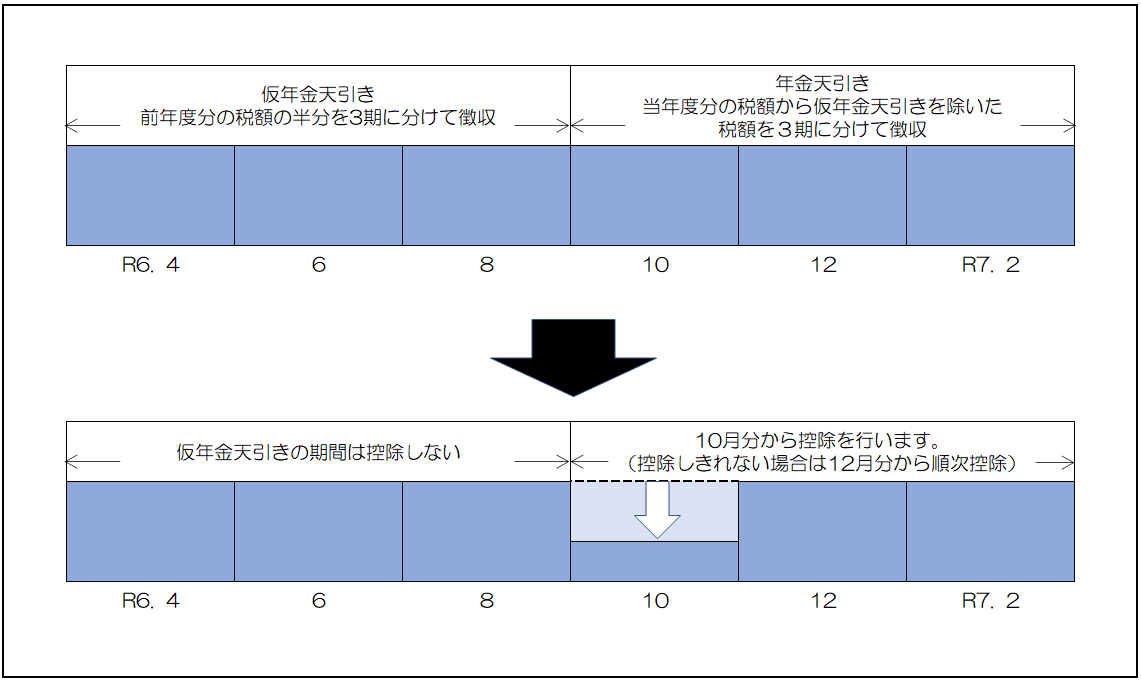

(年金天引き2年目以降の方)

令和6年10月支払分の年金より年金天引きされる税額から、特別控除を行い、控除しきれない部分の金額については12月支払分以降の税額から順次控除を行います。

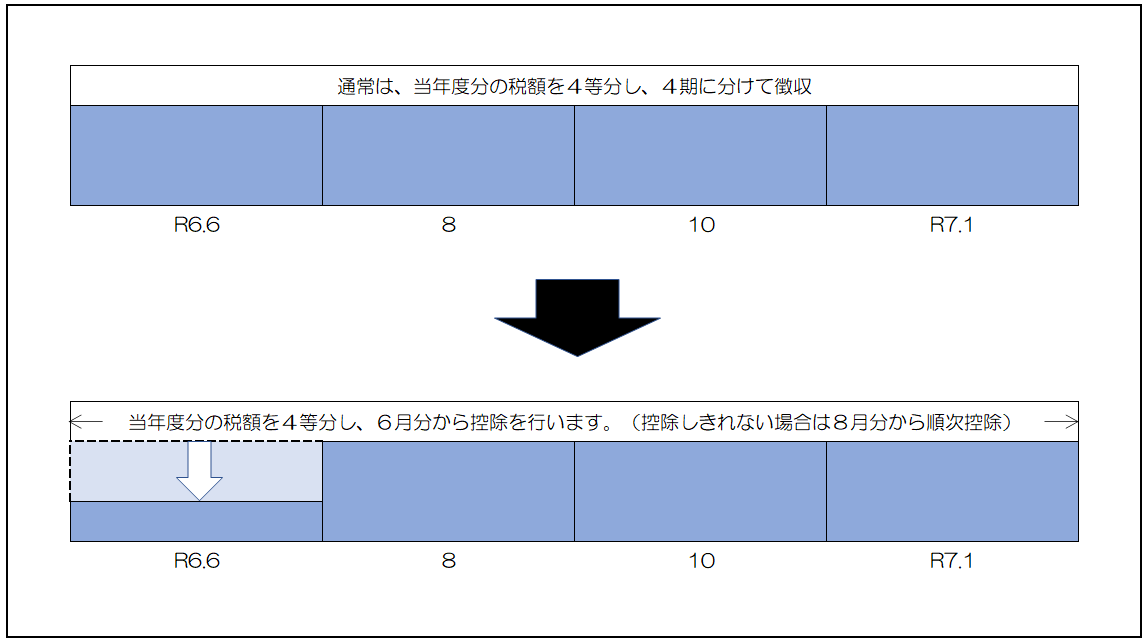

(3) 普通徴収(納付書や口座振替等)の場合

第1期分の税額から特別控除を行い、控除しきれない部分の金額については第2期以降の税額から順次控除を行います。

(注)合計所得金額1,805万円を超える方や均等割額のみの課税となる方など、定額減税が適用されない方については、通常通りの徴収方法となります。

定額減税の確認方法

定額減税の額は個人住民税の各種通知にて、ご確認いただけます。

(1) 給与所得にかかる特別徴収(給与天引き)の場合

令和6年5月下旬に、お勤め先から配布いただく予定の「給与所得等にかかる市民税・府民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)」の摘要欄にてご確認いただけます。

(2) 公的年金等の雑所得にかかる特別徴収(年金天引き)の場合

令和6年6月中旬に、ご本人様あてに送付予定の「令和6年度 市民税・府民税・森林環境税 税額決定通知書」にて、ご確認いただけます。

(3) 普通徴収(納付書や口座振替等)の場合

令和6年6月中旬に、ご本人様あてに送付予定の「令和6年度 市民税・府民税・森林環境税 税額決定通知書」にて、ご確認いただけます。